联系电话:

0553-8398080

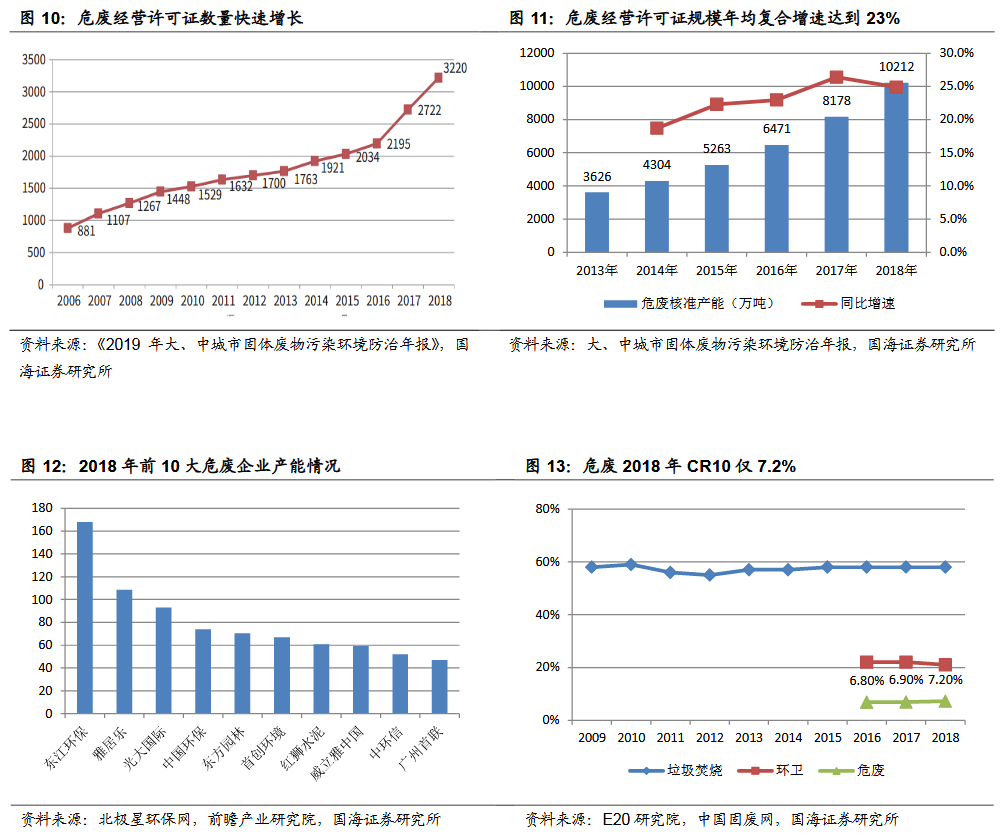

危废产生量逐年提升,规范处置比例接近90%。从危废处理处置供给看,2018年危废行业处置能力前10名产能占比仅7.2%,存在大量危险废物处理企业年产能甚至在2万吨以下的情况。小企业较多、产能分散,为危废行业整合提供广阔空间。2017年起,危废并购开始活跃,传统危废企业加快跑马圈地、跨界并购异军突起。

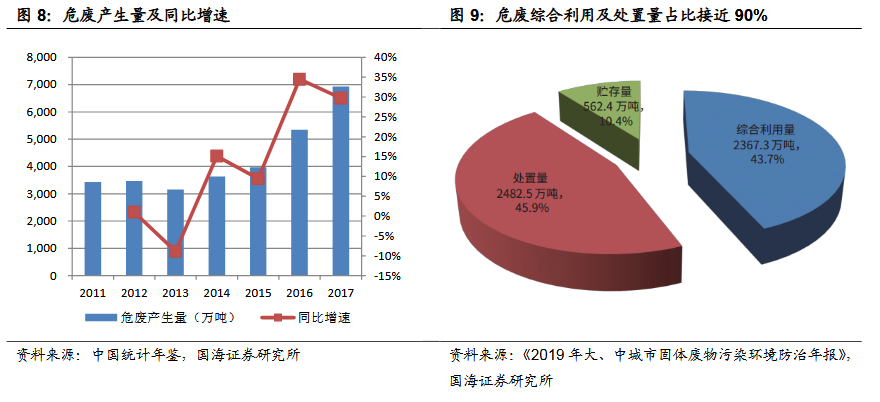

1、危废量快速增长,规范处置比例高危废产生量逐年提升。

根据中国统计年鉴的数据,2011-2017年全国危废产生量由3431.22万吨增加至6936.89万吨,年均复合增长率达到12.5%。2018年,全国200个大、中城市工业危险废物产生量达到4643万吨,同比2017年的4010.1万吨增长15.8%,2016年以来危废产量出现较大幅度增长,主要是中央环保督察完成了全国31个省份全覆盖,大量非法转移、非法倾倒、漏报瞒报危废量浮出水面。随着“清废行动”持续,“无废城市”建设的不断推进,同时考虑第二次全国污染源普查正在进行,普查数据可能远超目前统计,危废实际产生量有望保持快速增长。

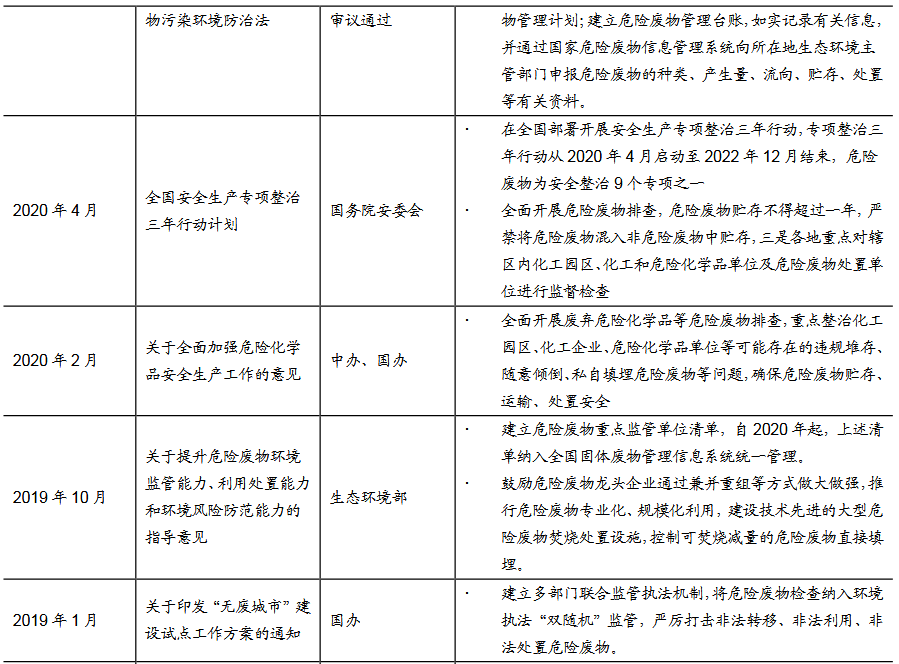

“十三五”以来,从中央到各部委,已出台多项关于危废排查与清单管理、危废处理处置设施管理、问责机制等体系化政策,此外,环保督察不断推进,逐步由中央下沉至地方,政策层面对危废量的提升作用明显。

规范处置比例高。2018年危废产生量中,综合利用量及处置量占比接近90%,危废实际处置量中,利用、填埋、焚烧等方式处置量占比合计达到83%。危废规范化处置渠道完善,专业的第三方危废处理设施发挥重要作用,新增危废量将得到规范处置,专业危废处理处置设施产能有望进一步提升。

2、竞争格局分散,并购整合加速

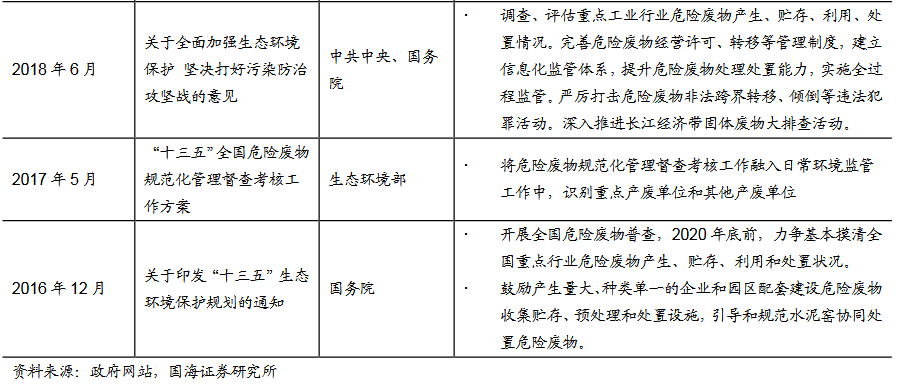

处理产能快速增长,但竞争小而散。从危废处理处置供给看,截至2018年末,全国共颁发经营许可证3220份,较2006年大幅增长265%,2016年以来经营许可证数量增速明显加快,行业正在经历高速发展期。2018年全国危险废物经营单位核准收集和利用处置能力达到10212万吨/年,较2017年同期增长24.9%,2013年以来的年均复合增速达到23%。危废经营许可证及其产能规模持续快速增长,而许可证单位产能有所增长但仍处较低水平。2013-2018年,危废核准产能增长182%,单位产能仅由2.1万吨增长至3.2万吨,增幅54%,3万吨/年的处理能力也处于危废项目处理能力较低水平。根据前瞻产业研究院及E20研究院的统计,2018年危废行业处置能力前10名产能占比仅7.2%,远低于环卫、垃圾焚烧等细分领域集中度,存在大量危废处理企业年产能甚至在2万吨以下。小企业较多、产能分散,为危废行业整合提供广阔空间。

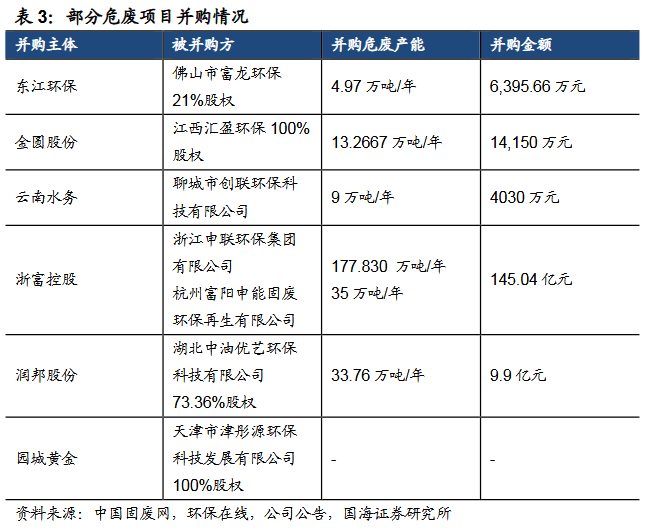

2017年起,危废并购开始活跃,在环保行业并购中占据重要地位。2017年全年环保产业共发生86起并购,危废并购数量超过20起,占比超过23%。传统危废企业加快跑马圈地,雅居乐、中金环境、金圆股份、浙富控股等跨界并购异军突起。利记·sbobet官网预计2020-2021年危废并购将回归理性,但“小而散”的行业竞争格局仍为危废并购或进入提供整合空间。

润邦股份抓住了危废并购市场活跃的历史机遇,成功进入危废行业。截至2020年一季度末,公司资产负债率仅46%,在手货币资金接近9亿元,应收账款仅占流动资产的16%,财务报表健康,能够支撑后续危废项目并购,进一步扩大危废业务产能及规模,努力跻身行业前列。